Đọc các mẫu biểu đồ, mẫu hình nến và một số chỉ báo khác là rất quan trọng để bắt đầu hành trình giao dịch của bạn. Tuy nhiên, hãy nhớ rằng kết quả không bao giờ được đảm bảo.

Golden Cross và Death Cross là hai chỉ báo khá quan trọng mà các nhà giao dịch có thể phát hiện trên biểu đồ giao dịch. Cho dù bạn là nhà đầu tư dài hạn hay nhà giao dịch trong ngày, việc hiểu các mẫu biểu đồ này có thể giúp bạn đi trước một bước trong cuộc chơi của riêng mình.

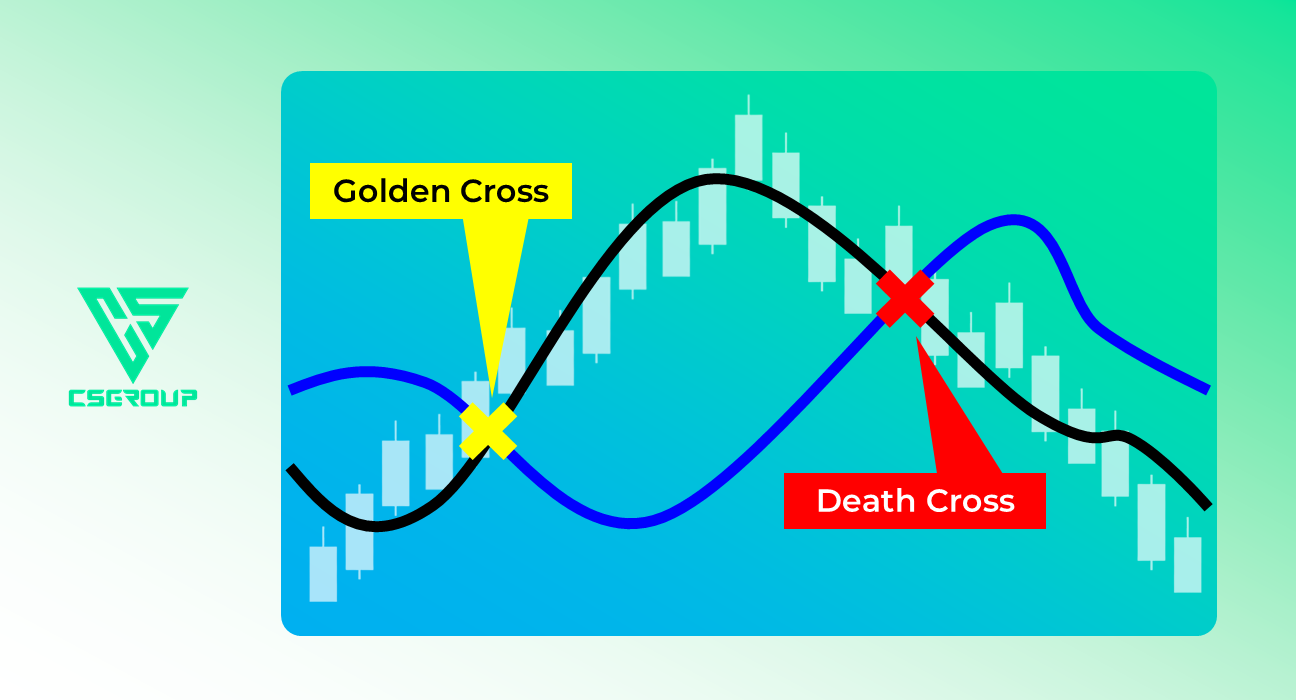

Trước khi tìm hiểu sâu hơn về Golden Cross và Death Cross, chúng ta hãy trình bày một cách tổng quan ngắn gọn. Trong một thị trường giảm giá, việc phát hiện ra một Golden Cross có nghĩa là có khả năng thị trường đi lên.

Ngược lại, Death Cross là tín hiệu kết thúc một đợt tăng giá. Tùy thuộc vào tình huống, bạn có thể nhảy khỏi tàu đang chuẩn bị chìm hoặc tốt hơn là bán khống để thu lợi nhuận lớn hơn. Nhưng hãy nhớ rằng, đây chỉ là những dự đoán dựa trên giả thiết mà dựa trên một giả định khác. Lịch sử đã cho thấy nhiều lần xuất hiện tín hiệu sai của Golden Cross và Death Cross.

Golden Cross là gì?

Golden Cross là một sự kiện trên biểu đồ giao dịch trong đó Đường trung bình động ngắn hạn hoặc MA (ví dụ: 50 ngày) vượt qua đường trung bình động dài hạn (giả sử 200 ngày) để bắt đầu xu hướng tăng trên thị trường.

Đường trung bình là mức trung bình của giá đóng cửa trong một khung thời gian. Nó là một chỉ báo xu hướng, có thể giúp xác định cơ hội giao dịch.

Để hiểu rõ hơn, hãy nhìn hình minh họa bên trên. Đường trung bình động 50 ngày thấp hơn đường trung bình động 200 ngày. Điều đó có nghĩa là hiệu suất trung bình của thị trường trong 50 ngày qua kém hơn đáng kể so với 200 ngày qua. Nhưng thời điểm bạn thấy đường MA 50 ngày vượt qua đường MA 200 ngày, điều đó có nghĩa là thị trường đang phục hồi và đã đến lúc cho một chu kỳ tăng giá. Chính điểm cắt ngang (hoặc cắt ngang) đó là một Golden Cross.

Các kịch bản có thể xảy ra của một Golden Cross:

- Thị trường đang trì trệ với tốc độ liên tục và không có dấu hiệu phục hồi, và bạn đang thua lỗ.

- Bạn luôn để ý đến một tình huống có khả năng xảy ra Golden Cross.

- Bạn phát hiện ra Golden Cross và đầu tư vào thị trường trước khi thị trường nhận ra điều đó.

- Thị trường bắt đầu phục hồi và đột nhiên mọi người lại đầu tư.

- Thị trường đã được bơm và sẵn sàng cho một đợt tăng giá.

Một kịch bản Golden Cross có lợi hơn nhiều khi đường trung bình động tính theo ngày chứ không phải phút. Thị trường giao dịch trong ngày rất biến động và cực kỳ khó khăn đối với ngay cả những nhà giao dịch chuyên nghiệp. Vì vậy, điều khôn ngoan nhất nên làm là theo dõi MA 50 ngày và 200 ngày thay vì theo dõi MA 15 phút và MA 50 phút.

Death Cross là gì?

Death Cross là kẻ thù không đội trời chung của Golden Cross. Đó là sự kiện mà đường trung bình động ngắn hạn (giả sử 50 ngày) kết thúc chiến thắng của nó so với đường trung bình động dài hạn (giả sử 200 ngày) và bắt đầu xu hướng giảm.

Như bạn có thể thấy trong hình trên, đường MA 50 ngày giảm mạnh và va chạm với đường MA 200 ngày. Có nghĩa là thị trường ở vị trí tốt hơn trong 50 ngày qua so với mức trung bình của 200 ngày qua. Một khi nó va chạm với đường trung bình động 200 ngày và thậm chí còn thấp hơn, xu hướng giảm sắp xảy ra.

Death Cross như vậy đã được trải nghiệm trước khi thị trường sụp đổ thảm khốc như cuộc Đại suy thoái năm 1929 và cuộc Đại suy thoái năm 2008.

Death Cross là lời nhắc nhở lành mạnh về sự sụt giảm của thị trường, nhưng điều quan trọng cần lưu ý là không có gì đảm bảo. Không có hại gì khi giả định một chiến lược tránh rủi ro và rời khỏi thị trường sớm hơn, nhưng đó không phải là quyết định khôn ngoan nhất nếu bạn tin 100% vào kết quả.

Tổng kết

Giao dịch ngắn hạn là một trò chơi mạo hiểm, ngay cả khi lợi nhuận thu về cao theo cấp số nhân. Đặc biệt là trong một thị trường đầy biến động như tiền điện tử, một động thái không tốt có thể dẫn đến một ngày giao dịch tồi tệ.

Các quyết định phải được so sánh bởi nhiều điểm dữ liệu và chỉ số chứ không chỉ có dấu hiệu Golden Cross. Chỉ số Sức mạnh Tương đối (Relative Strength Index – RSI), Trung bình động hội tụ phân kỳ (MACD) và StochRSI là những ví dụ về số ít các chỉ báo như vậy.

Để lại phản hồi cho bài viết này