Sự sụp đổ của FTX và các nền tảng tập trung khác vào năm 2022 đã thúc đẩy các nhà đầu tư hướng tới các nền tảng phi giám sát.

Sự sụp đổ của sàn giao dịch tiền điện tử hiện đã phá sản FTX đã làm dấy lên nhiều lo ngại về các nền tảng tập trung không được kiểm soát.

Các nhà đầu tư hiện đang đặt câu hỏi về mức độ an toàn của việc giữ tiền của một người trên các sàn giao dịch này và đã bày tỏ những lo ngại nghiêm trọng về việc ra quyết định tập trung mà không có bất kỳ sự kiểm tra nào.

FTX đã nắm giữ một tỷ đô la trong quỹ của khách hàng và bị phát hiện đang sử dụng tài sản tiền điện tử do khách hàng ký gửi để giảm thiểu tổn thất kinh doanh của chính mình.

Hơn nữa, một báo cáo gần đây cho thấy rằng sự sụp đổ của nhiều sàn giao dịch tiền điện tử trong thập kỷ qua đã lấy đi vĩnh viễn 1,2 triệu Bitcoin-gần 6% tổng số Bitcoin — đã hết lưu hành.

Việc FTX tiết lộ các hành vi phi đạo đức trong hồ sơ phá sản đã gây hoang mang cho các nhà đầu tư vốn đã mất niềm tin vào các công ty giao dịch tập trung này. Dòng tiền ra khỏi sàn giao dịch đạt mức cao lịch sử 106.000 BTC mỗi tháng sau sự cố FTX và việc mất niềm tin vào các sàn giao dịch tập trung (CEX) đã thúc đẩy các nhà đầu tư hướng tới các nền tảng tài chính phi tập trung (DeFi) và tự lưu ký .

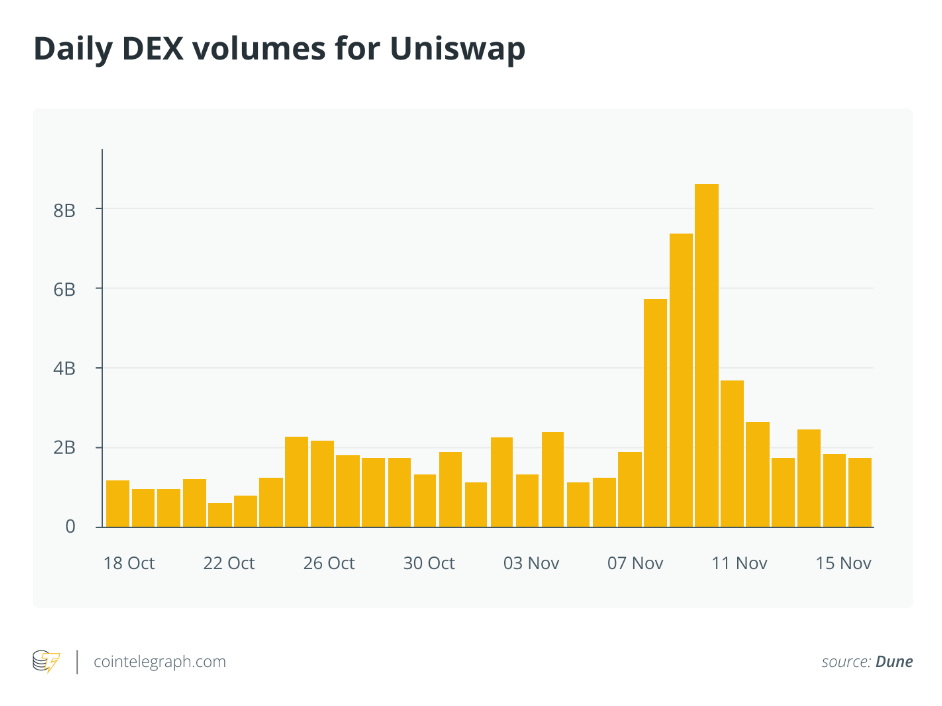

Người dùng đã rút tiền từ các sàn giao dịch tiền điện tử và chuyển sang các tùy chọn không giam giữ để giao dịch. Uniswap, một trong những sàn giao dịch phi tập trung (DEX) lớn nhất trong hệ sinh thái đã ghi nhận khối lượng giao dịch tăng đột biến vào ngày 11 tháng 11, ngày FTX nộp đơn xin phá sản.

Với sự bùng nổ của FTX đóng vai trò là chất xúc tác, giao dịch DEX đã chứng kiến sự gia tăng đáng kể về khối lượng. Mới tuần trước, Uniswap đã ghi nhận hơn một tỷ đô la khối lượng giao dịch trong 24 giờ, cao hơn nhiều so với nhiều sàn giao dịch tập trung trong cùng khung thời gian.

Aishwary Gupta, giám đốc nhân sự DeFi tại Polygon, nói với Cointelegraph rằng sự thất bại của các thực thể tập trung như FTX chắc chắn đã nhắc nhở người dùng về tầm quan trọng của DeFi:

“Các nền tảng tập trung vào DeFi đơn giản là không thể trở thành nạn nhân của các hoạt động kinh doanh mờ ám vì “code là luật'”đối với chúng. Rõ ràng, người dùng cũng nhận ra điều đó. Sau sự bùng nổ của FTX, Uniswap đã lật đổ Coinbase để trở thành nền tảng giao dịch Ethereum lớn thứ hai sau Binance. Vì các nền tảng phi tập trung được điều hành bởi các hợp đồng thông minh minh bạch và có thể kiểm tra được thay vì con người, đơn giản là không có cách nào để tham nhũng hoặc quản lý yếu kém xâm nhập vào phương trình.”

Theo dữ liệu từ Token Terminal, khối lượng giao dịch hàng ngày của các sàn giao dịch perpetual đạt 5 tỷ đô la, đây là khối lượng giao dịch hàng ngày cao nhất kể từ cuộc khủng hoảng Terra vào tháng 5 năm 2022.

Cointelegraph đã liên hệ với PalmSwap, một sàn giao dịch perpetual phi tập trung, để hiểu hành vi của nhà đầu tư sau cuộc khủng hoảng FTX và cụ thể là nó đã ảnh hưởng đến nền tảng của họ như thế nào. Bernd Stöckl, giám đốc sản phẩm và đồng sáng lập của Palmswap, nói với Cointelegraph rằng sàn giao dịch đã chứng kiến sự gia tăng đáng kể về khối lượng giao dịch.

“Việc sử dụng DeFi chắc chắn sẽ tăng lên nhờ sự sụp đổ của FTX. Người ta nói rằng Crypto.com, Gate.io, Gemini và một số sàn giao dịch tập trung khác đang gặp khó khăn,” anh ấy nói thêm, “Với rất nhiều CEX giảm, niềm tin vào ví lưu ký là rất thấp và lợi thế của DeFi chắc chắn sẽ được chấp nhận bởi nhiều người dùng hơn.”

Elie Azzi, đồng sáng lập và nhà cung cấp cơ sở hạ tầng DeFi VALK, tin rằng sự gia tăng khối lượng DEX có thể là khởi đầu của một xu hướng dài hạn hơn, do các nhà giao dịch thường miễn cưỡng tin tưởng giao tài sản của họ cho CEX. Anh ấy nói với Cointelegraph:

“Các DEX đang đổi mới với tốc độ nhanh hơn nhiều so với các đối tác của chúng, với thời gian thực hiện và thanh toán gần như tức thời trên một số chuỗi nhất định. Xu hướng là các DEX đang phát triển khả năng sử dụng và giao diện người dùng của CEX, đồng thời cải thiện logic ở phần cuối. Kết hợp với các tính năng độc đáo mà DEX mang lại, bao gồm tự quản lý, khả năng giao dịch từ ví của chính mình và giữ quyền kiểm soát các khóa riêng tư.”

Anh ấy nói thêm rằng các nền tảng CEX có thể thấy các sáng kiến minh bạch và kiểm soát nghiêm ngặt hơn, nhưng “sự minh bạch này sẽ tồn tại ban đầu trong DeFi đầy đủ. Thay vào đó, không ai cần phải tin tưởng giao tài sản cho CEX và bất kỳ hoạt động nào, có thể là giao dịch, cung cấp thanh khoản hoặc hoạt động khác sẽ được ghi lại trong thời gian thực trên chuỗi.”

Cuộc đấu tranh của DeFi với các vụ hack có chủ đích

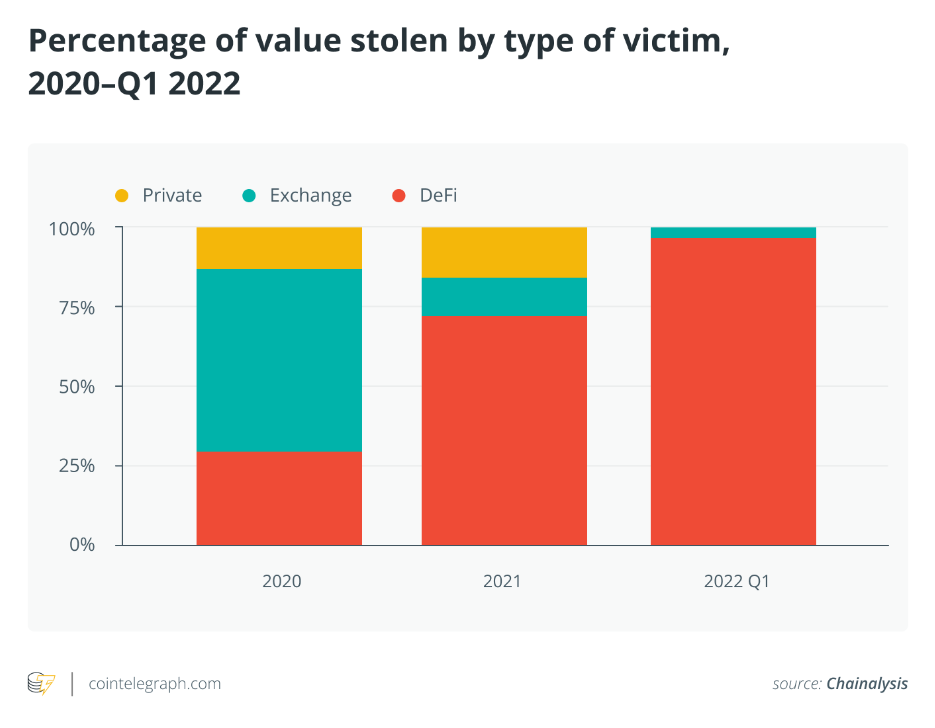

Mặc dù các giao thức DeFi đã chứng kiến sự sụt giảm đáng kể do hậu quả của các lỗi sàn giao dịch tập trung, nhưng bản thân hệ sinh thái non trẻ đã trở thành mục tiêu hàng đầu của tin tặc vào năm 2022.

Theo dữ liệu từ nhóm phân tích tiền điện tử Chainalysis, gần 97% tổng số tiền điện tử bị đánh cắp trong ba tháng đầu năm 2022 đã được lấy từ các giao thức DeFi, tăng từ 72% vào năm 2021 và chỉ 30% vào năm 2020.

Một số vụ khai thác DeFi lớn nhất năm 2022 bao gồm vụ khai thác mạng Ronin vào tháng 3 dẫn đến khoản lỗ trị giá 620 triệu đô la. Vụ hack cầu Wormhole mất 320 triệu USD và cầu Nomad bị xâm phạm với giá 190 triệu USD . Chỉ riêng trong tháng 10, tài sản tiền điện tử trị giá 718 triệu đô la đã bị đánh cắp từ 11 giao thức DeFi khác nhau .

Phần lớn các vụ hack trong hệ sinh thái DeFi đã xảy ra trên các cầu nối chuỗi chéo, mà Jordan Kruger, Giám đốc điều hành và đồng sáng lập tại giao thức đặt cược DeFi Vesper Finance, tin rằng không nên coi đó là hành vi khai thác DeFi.

“Một tỷ lệ đáng kể trong số các khai thác đó (khoảng 3 tỷ đô la trong năm nay) là các cuộc tấn công cầu. Cầu nối không phải là ‘DeFi’ mà là cơ sở hạ tầng. Các khoản lỗ CEX làm giảm con số này theo một mức độ lớn. Điều đó nói rằng, DeFi sẽ cải thiện và trở nên an toàn hơn nhanh hơn so với các đối tác tập trung của nó nhờ khả năng lặp lại nhanh hơn. Điều này tương tự như cách Linux được hưởng lợi rất nhiều từ cách tiếp cận nguồn mở và đã đạt được danh tiếng mạnh mẽ về bảo mật và áp dụng phi thường,” cô nói với Cointelegraph.

DeFi được xây dựng dựa trên đặc điểm của sự phân cấp thực sự và quá trình ra quyết định thường được tự động hóa thông qua việc sử dụng các hợp đồng thông minh. Mặc dù DeFi cố gắng loại bỏ sự can thiệp của con người, nhưng các lỗ hổng vẫn xuất hiện thông qua các phương tiện khác nhau, có thể là mã hóa hợp đồng thông minh kém hoặc vi phạm dữ liệu nhạy cảm.

Lang Mei, Giám đốc điều hành của AirDAO, nói với Cointelegraph rằng công nghệ DeFi non trẻ dễ gặp một số lỗi và sự cố nhưng người ta phải nhớ rằng phần lớn các vụ hack “có liên quan đến cho vay hoặc kết nối chuỗi chéo, việc ngăn chặn các lỗ hổng có thể vô cùng khó khăn trong công nghệ vừa hoàn toàn mới và thường có lịch trình phát triển rất nhanh do cạnh tranh.”

Ông đề xuất các biện pháp bổ sung mà các nhà phát triển có thể thực hiện để giảm thiểu khả năng mã có thể bị khai thác trong các ứng dụng phi tập trung của họ, chẳng hạn như “Hach hack mũ trắng, chương trình tiền thưởng lỗi và khuyến khích testnet đều là những công cụ có giá trị giúp xác định và sửa lỗi. Chúng cũng có thể được sử dụng để thu hút và gắn kết người dùng, do đó, về cơ bản, đây là một chiến thắng đôi bên cùng có lợi từ góc độ nhóm. Việc phân cấp quyền quản trị cũng rất quan trọng thông qua việc phân phối nguồn cung cấp mã thông báo và các biện pháp bảo vệ như ví đa chữ ký.”

Till Wendler, đồng sáng lập hệ sinh thái DApp thuộc sở hữu cộng đồng Peaq, nói với Cointelegraph rằng thật khó để loại bỏ các lỗi liên quan đến con người trong thiết kế và liên hệ thông minh.

“Việc kiểm tra bảo mật hợp đồng thông minh kỹ lưỡng nhất chỉ giúp bạn đi xa hơn — một số khai thác là kết quả của cách các hợp đồng thông minh tương tác với nhau trong hệ sinh thái rộng lớn hơn, chứ không chỉ từ các lỗi thiết kế nội tại của chúng,” anh ấy nói và nêu rõ, “Điều đó nói rằng, không gian DeFi chắc chắn bây giờ ở trạng thái tốt hơn so với trước đây và nó đang thực hiện các phương pháp bảo mật tốt nhất của riêng mình khi đang di chuyển, ngày càng trở nên đáng tin cậy hơn theo giờ.”

Mitchell Amador, Giám đốc điều hành của giao thức tiền thưởng lỗi Immunefi, nói với Cointelegraph rằng DeFi có thể nhận được sự trợ giúp từ quá trình phát triển trong bộ phận bảo mật:

“Có một sự bùng nổ lớn về công nghệ bảo mật đang được âm thầm xây dựng để giải quyết vấn đề bảo mật từ mọi góc độ.”

“Theo thời gian, với những đổi mới về UX và bảo mật cũng như các tính năng minh bạch vốn có của DeFi, DeFi có thể vượt qua vĩnh viễn các nền tảng tập trung, nhưng động lực này cũng phụ thuộc vào các quy định tự nhiên,” Amador nói thêm.

Sự sụp đổ của các nền tảng tập trung vào năm 2022 và sự gia tăng sau đó của các dịch vụ phi giám sát và DeFi sau đó chắc chắn là dấu hiệu của thời thế đang thay đổi. Tuy nhiên, theo nhiều người trong không gian tiền điện tử, yếu tố quan trọng nhất trong câu chuyện FTX là sự thiếu hiểu biết và thẩm định từ các nhà đầu tư tiền điện tử.

Vô số chuyên gia về tiền điện tử đã ủng hộ quyền tự giám sát và sử dụng nền tảng phi tập trung từ khá lâu rồi. Barney Chambers, người đồng sáng lập Mạng Umbria, nói với Cointelegraph:

“Không gian tiền điện tử tiếp tục là miền tây hoang dã, hoang dã của tài chính. Dưới đây là một số gợi ý để đảm bảo tiền được an toàn: Không bao giờ kết nối ví của bạn với trang web mà bạn không tin tưởng, giữ chìa khóa của bạn ở nơi đáng tin cậy chẳng hạn như ví phần cứng, không bao giờ tin tưởng những người lạ ẩn danh trên internet khi yêu cầu trợ giúp và luôn luôn làm nghiên cứu riêng của bạn]!”

Hiện tại, cách duy nhất mà các nhà đầu tư có thể đảm bảo rằng tiền của họ được bảo vệ là yêu cầu các bên mà họ đang đầu tư cung cấp thông tin minh bạch và rõ ràng về tất cả các kế toán và dựa vào các giải pháp phi giám sát về cả ví và địa điểm giao dịch.

Darren Mayberry, người đứng đầu hệ sinh thái tại giao thức điều hành phi tập trung dappOS, nói với Cointelegraph rằng các dịch vụ phi giám sát nên là con đường phía trước cho các nhà đầu tư.

“Trách nhiệm giải trình và kiểm toán phải là thủ tục tiêu chuẩn cho tất cả các nhà đầu tư, thẩm định chi tiết là một phần tự nhiên của hoạt động kinh doanh, cũng như kiểm tra và điều tra thực tế. Đối với ví không giam giữ — chúng là hình thức lưu trữ đáng tin cậy nhất chỉ chuyển giao trách nhiệm pháp lý cho chủ sở hữu của chúng và do đó loại bỏ khả năng xảy ra rủi ro đối tác,” ông giải thích.

Các nền tảng DeFi có thể có tập hợp các lỗ hổng và rủi ro riêng, nhưng các nhà quan sát trong ngành tin rằng việc thẩm định hợp lý và giảm thiểu lỗi của con người có thể khiến hệ sinh thái non trẻ của các nền tảng DEX trở thành một lựa chọn thay thế cho các nền tảng CEX.

Để lại phản hồi cho bài viết này